こんにちわ。やすけ(@yasukecom)です。

数多くのサイトから当ブログをご覧いただきありがとうございます。

僕は39歳からお金の勉強を開始。お役に立てる情報を提供しています。

2022年7月の米国株投資の状況を振り返ります。

僕は米国株中心のインデックス積立投資と、高配当ETFのハイブリッド投資をしています。

今は米国一強時代。

米国市場の状況を理解すれば、株式投資全体の8割を理解できると言っても過言ではないほど。

当記事では、米国株の週単位での振り返りと、当月のまとめをしています。

僕と同じような投資初級者の方にとって、少しでも役立つ内容になれたら幸いです。

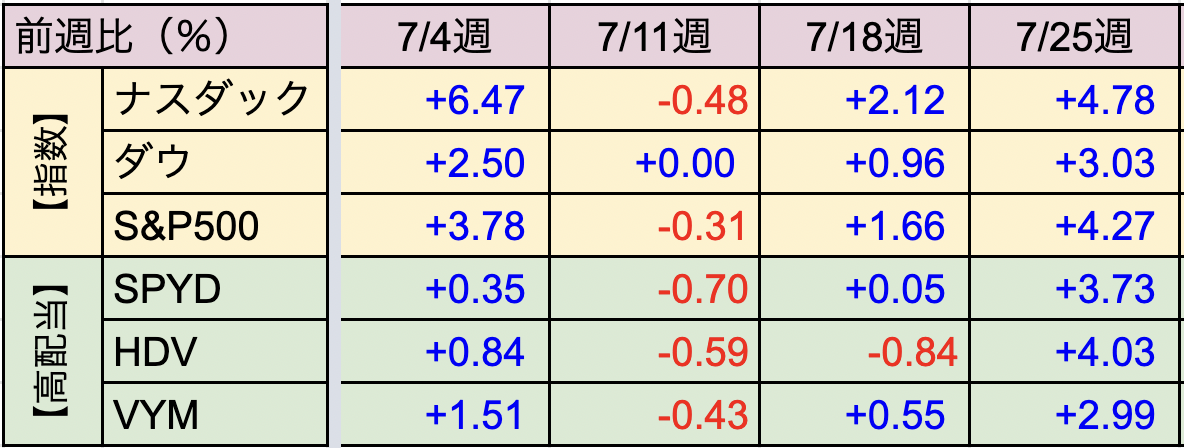

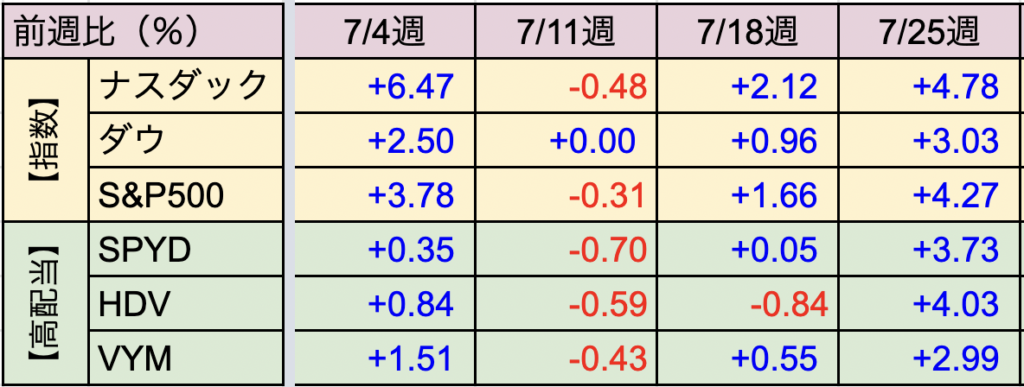

各週の前週比(2022年7月)

2022年7月の各週ごとの前週比変化の表と、2022年に入ってからの動きをグラフにまとめました。

7月はプラスの割合が多く全体的に大きく回復しました。

特に3大指数は、7/11週以外はすべて前週比プラスに。

しかも大きな割合での上昇となっています。

「6月が底だった」と思わせる7月のチャートでした。

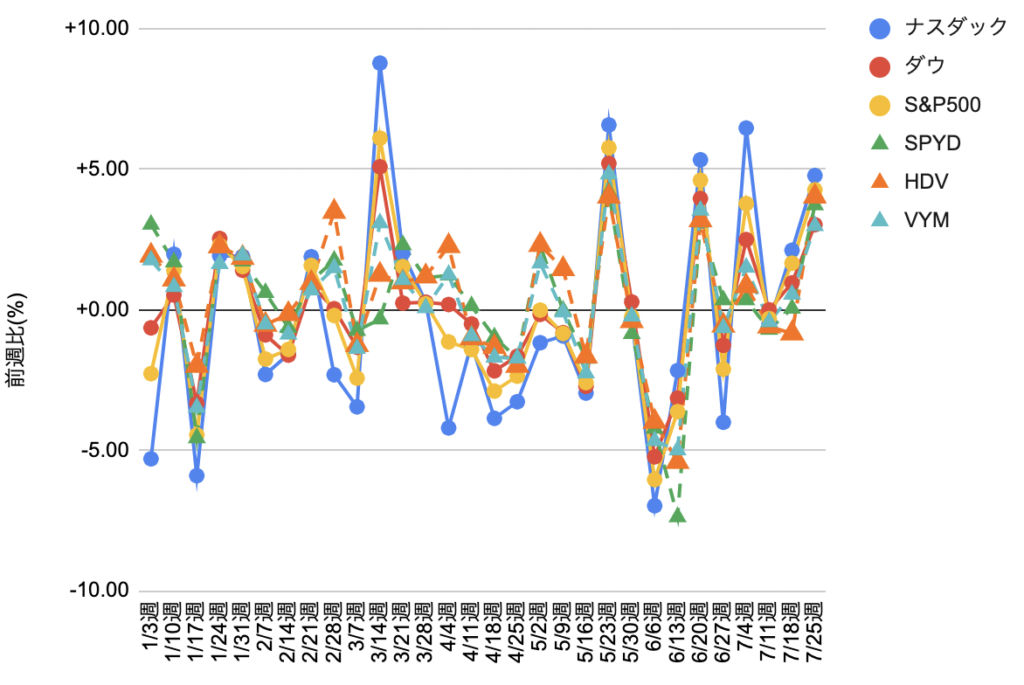

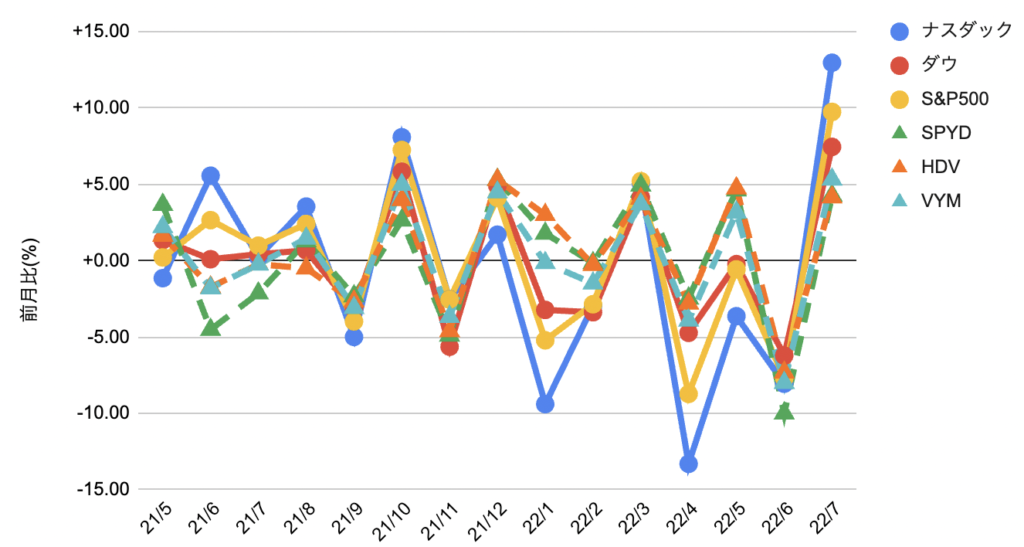

過去月との比較(2022年7月)

ナスダック:+12.97%

ダウ:+7.46%

S&P500:+9.75%

SPYD:+4.28%

HDV:+4.16%

VYM:+5.33%

6月の大反発で大幅回復した月。

ナスダックの上昇率は約12%で自分が投資を始めてから初めて見るような上昇率。

6月が底だったということでしょうか。

我らがS&P500も上昇率10%弱と大健闘。

高配当も頑張っています。6月に下落局面に突入と思いきやしっかり回復しました。

銘柄ごとのリスク比較

指数系の上昇率の大きさを比較すると、

ナスダック>S&P500>ダウ

リスク通りのいつもの順番。

主要3大指数で見比べると

ナスダックはハイリスクハイリターン

ダウはローリスクローリターン

S&P500はその中間

僕は真ん中が好きなので、この先もS&P500を信じていきます。

高配当系の上昇率の大きさは

VYM>SPYD>HDV

でした。

インデックスとの関係性が強いVYMが一番上昇率が高い結果に。

まぁ順当ですね。

2022年7月米国株投資のまとめ

2022年7月は、2022年に入って下落し続けた状況が大きく変わった月。

インデックス系が続伸、高配当系も大幅な上昇傾向になっています。

このまま回復し続けてほしいものです。

株式市場全体では、ロシアのウクライナ侵攻やインフレ、急激な円安などの不安要素が多く、まだまだ気が抜けない状況は続きそうです。

ただ、恐怖指数「VIX」は20前後に落ち着いてきました。

この観点だと回復の兆しが見えてきましたね。

引き続き、長い目で見続けつつ、大きなトレンド変化を見逃さぬようにしていきたいです。

以上、みなさんのお役に少しでもなれたら嬉しいです。

僕がお金の勉強をする際に最初に読んだいわゆるバイブル本をご紹介します。

一生お金に困らない「5つの力」

貯める・稼ぐ・増やす・守る・使う

の基本をまとめた一冊。

とても読みやすく理解しやすい構成になっているので、

お金の勉強を始めようとしている初心者にとってもオススメです。