こんにちわ。やすけ(@yasukecom)です。

数多くのサイトから当ブログをご覧いただきありがとうございます。

僕は39歳からお金の勉強を開始。お役に立てる情報を提供しています。

みなさんは老後の資金として、退職金をあてにしていませんか?

そんな退職金制度が今、変わりつつあり、退職金の減額や廃止が進んでいます。

退職金に変わるものとして「企業型確定拠出年金」という制度を導入する企業が増えています。

サラリーマンの方は、聞いたことがある人が多いかもしれません。

別名「企業型DC」「401K」とも呼ばれます。

この記事では、企業型確定拠出年金の制度をフル活用して、老後資金を増やす考え方をご紹介します。

最後に私の運用実績も公開していますので、ぜひ最後までご覧下さい。

企業型確定拠出年金とは?

「企業型確定拠出年金」とは、企業が毎月、退職金として積み立てているお金の一部を、投資用のお金(掛金)として従業員の年金口座に積み立て(拠出)て、それを従業員自らが運用する制度のことです。

大事なポイントは、運用成績によって退職後に受け取る金額が変わるということです。

下記のサイトで、「企業型確定拠出年金」についての分かりやすい説明が載っています。

投資初心者にとっての確定拠出年金

「確定拠出年金」は投資です!

と聞いてしまうと、投資の経験がない人は危うさを感じる人が多いのではないでしょうか?

投資に失敗すると、大きな借金を背負って、人生が終わってしまう!

というような感じで、手を出すものではないと。(正直、私もそうでしたので。。。)

ですが、会社の制度だから、何かを選ばなければならず、

よく分からないから、とりあえず元本割れがなさそうな、ノーリスクの定期預金/保険や、ローリスクローリターンの債券を選ぶ人が多いのではないでしょうか?

企業型確定拠出年金の特徴

元本割れを恐れてリスクを取らない選択は、単純な貯金と一緒で、旧来の退職金をもらう形と変わらないため、企業型確定拠出年金のメリットが消滅します。

冒頭にあるように、今後は退職金制度自体が変わっていき、この先、積み立て金額が減らされることも考えられます。

リスクを取らない選択は結局、退職金が減少するリスクに晒されることになります。

それを回避するためには、確定拠出年金をフル活用し、退職金を自分で増やす必要があります。

企業側も「最低限の種銭は渡すから、あとは自分たちで増やしてね。」という想いがあるために、確定拠出年金制度を取り入れているんだと思います。

確定拠出年金は、老後資金を増やす方法として、かなり優れた制度です。

その理由として、確定拠出年金には以下のような特徴があり、

お得で投資に失敗する確率が低い制度だからです。

- 元手は会社

- 超長期型積立投資

- 商品が投資信託(→投資のプロが複数企業の株を運用)

- 非課税

解説します!

元手は会社

まず、そもそも元手が自腹ではない。と言う点です。

通常の投資では、貯金などの自ら用意した資金を使って運用しますが、確定拠出年金は、会社が資金を用意してくれます。

ですので、もし失敗したとしても、今の生活を犠牲にすることはありません。

このことは、投資をするうえでのメンタルの安定に繋がります。

超長期型積立投資

確定拠出年金は、60歳にならないと手元にお金は入りません。

30年〜40年の超長期型の投資となります。

投資をする上で、時間というのはものすごく大事な要素です。

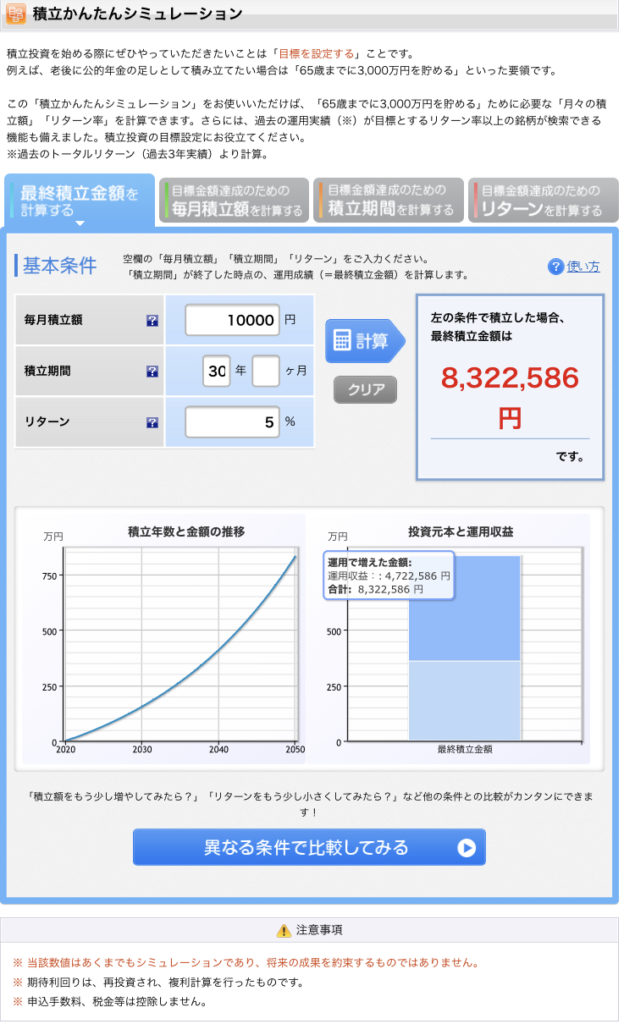

例えば、毎月1万円の貯金を30年間続けた場合、360万円になります。

これを、利回り5%での毎月1万円で30年間続けると…

約830万円になります。

貯金の2倍以上ですね!

というように、

毎月の金額が小さくても、30年という長い期間で投資を続けると、

大きな利益を生み出すことが可能

です。

金額や年数を変えたシュミレーションをしてみたい方は、

以下のサイトを使ってみてください。

商品が投資信託

確定拠出年金で選べる商品は、証券会社が用意している投資信託が多いです。

初心者にとって投資信託には、以下の安心があります。

- 複数企業のパッケージ売り。

例えばパッケージ内の会社が1つ潰れたとしても、全体としての影響は小さい。 - プロ任せなので、そもそも潰れそうな会社があったら、パッケージから外してくれる。

というように、投資信託には二重の安心があるので、投資初心者にオススメです。

非課税

通常、

投資により得た利益には、税金が一律20%ほどかかりますが、

確定拠出年金では、この税金がかかりません。

そのため、シミュレーションで計算した利益を、満額受け取ることができます。

これはかなりのメリットです。

このメリットを活かさないと損なレベルです!

商品選びのポイント

次は「具体的にどんな商品を選べばいいの?」と言う疑問が出てきますよね。お伝えします!

※お伝えする内容は、個人的な考え方からの「私ならこうする」といったものです。株式投資には元本割れのリスクがありますので、くれぐれも自己責任でお願い致します。

投資信託の種類

まず、商品の種類として、大きく以下の5つがあります。

※()内は中分類、小分類

- 株(日本/外国、インデックス型/アクティブ型)

- 債券(日本/外国)

- 不動産(日本/外国)

- 定期預金

- 保険

No.1〜3が、元本割れリスクあり、No.4〜5が元本保証型です。

選ぶべきは「株」

結論を伝えてしまいますが、選ぶ商品は、

株(日本/外国、インデックス型)

にしておけば、間違いはないです。

なお、日本と外国の割合は、好みで良いと思いますが、

よりリターンを求める人は、外国の割合を多めにしておくとよいと思います。

なぜ「株」なのか?

株とは、企業がビジネス資金を集めるために発行する証書です。

株価とは、その企業の業績に連動しており、企業の価値を示しています。

つまり、日経平均やNYダウのような平均株価が上がる時は企業全体の価値が上がっている状況であり、経済がよくなっていると判断されます。

ここでみなさんに質問です。

経済は良くなって欲しいですか?悪くなって欲しいですか?

ほぼ全員が、良くなって欲しいと答えると思います。

ということから、

いつの時代でも、どんな状況でも、経済を良くし続ける(=平均株価を上げ続ける)方向に、世の中は動くはずです。

もちろん経済は良いときも悪いときもあります。

ですが、長期で見れば経済は必ず成長し続けていきます。

それを世の中が望んでいます!

上記をふまえると、株に投資しない理由はないと感じませんか?

余談ですが、株に投資することは、経済の伸びを信じ、お金を預ける行為です。

ので、人類への貢献と考えて、私は株に投資しています^ ^

インデックス型とは?

インデックス型とは、特定の指数と同じ値動きをするように設計された投資信託のことを言います。

指数とは、市場の平均となるように数値化したものです。日経平均やNYダウが、その例となります。

要するに、平均株価の動きに合わせて運用する。ということになります。

上述のとおり、

「平均株価=経済」を表していて、「経済は伸び続ける」ことから、

インデックス型を選択しておけば、長期的に見ると大きな失敗はなさそうと感じませんか?

運用実績を公開します

では実際どうなんだ?について、ご紹介します。

運用16年目の2021年3月時点で・・・

加入来の運用利回りは、4%を超えています。

実は私、途中までは定期にしていたため、リターンゼロでした。

しかしその定期を売却し、外国株式投資に切り替えた結果、上記の成績を出すことができています。

もしも加入当初から外国株中心に運用をしていたら、すごいリターンになっていましたね^ ^

まとめ

最後に、まとめます。

- 退職金は自分で増やす必要がある

- 企業型確定拠出年金は、老後資金を増やすために便利な制度

- リスクを取らない選択は退職金が減少するリスクに晒される

- 選ぶ商品は、株(日本/外国、インデックス型)

企業型確定拠出年金の制度をフル活用して、老後資金を増やしましょう!!

以上、みなさんの生活に少しでもお役に立てれば嬉しいです♪

僕がお金の勉強をする際に最初に読んだいわゆるバイブル本をご紹介します。

一生お金に困らない「5つの力」

貯める・稼ぐ・増やす・守る・使う

の基本をまとめた一冊。

とても読みやすく理解しやすい構成になっているので、

お金の勉強を始めようとしている初心者にとってもオススメです。